La abrumadora mayoría (99.8 por ciento) de las empresas mexicanas son micro, pequeñas y medianas. Por desgracia, éstas no suelen llevar sus negocios con el cuidado y rigor debido. Herramientas como un estado financiero, con el que se puede medir el desempeño y resultados de un negocio, les son desconocidas. Pero si ya hiciste la tarea y cuentas con balance general o estado de resultados, el siguiente paso es el uso de las razones financieras, que te permiten obtener información más avanzada.

En un estado se halla información como el monto al que asciende el valor de los activos, deudas y capital de una empresa. Al expresar estos valores como los elementos de una fracción, podemos obtener un perfil más preciso de nuestro negocio, y conocer cosas como qué tanta liquidez tiene o qué tan buenas o malas son sus inversiones. Te explicamos algunas. No descubrimos el hilo negro, se trata de conocimiento financiero estándar que puedes encontrar en el trabajo de autores como Richard Loth o Stephen Ross, entre otros.

1.- Mide tu disponibilidad para pagar

Una manera de clasificar los activos de una empresa es por su facilidad o dificultad por ser convertidos en efectivo. Si dos empresas tienen mil millones de pesos en activos, pero una los tiene en algo fácil (y rápido) de vender, como cuadernos, y la otra los tiene en bienes inmuebles, diremos que la primera es más líquida que la segunda, pues tiene el dinero más a la mano. Se trata de la liquidez, una característica importante porque habla de qué tan presta está a cumplir con sus obligaciones en el corto plazo.

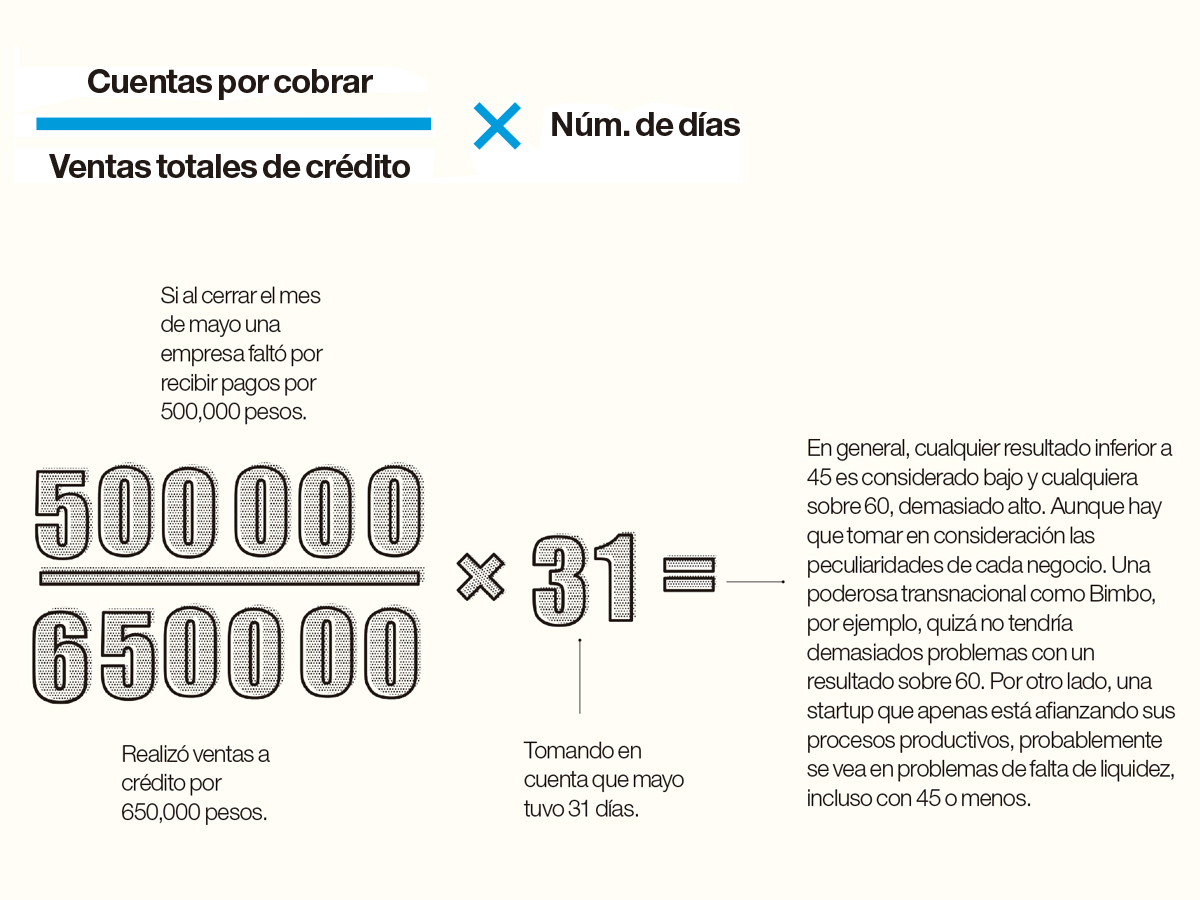

Una forma de conocer la liquidez de una empresa es mediante el cálculo del tiempo que el negocio tarda en cobrar las deudas pendientes o ” Tiempo medio de cobro”. Para medir este periodo en días, se puede usar la siguiente fórmula:

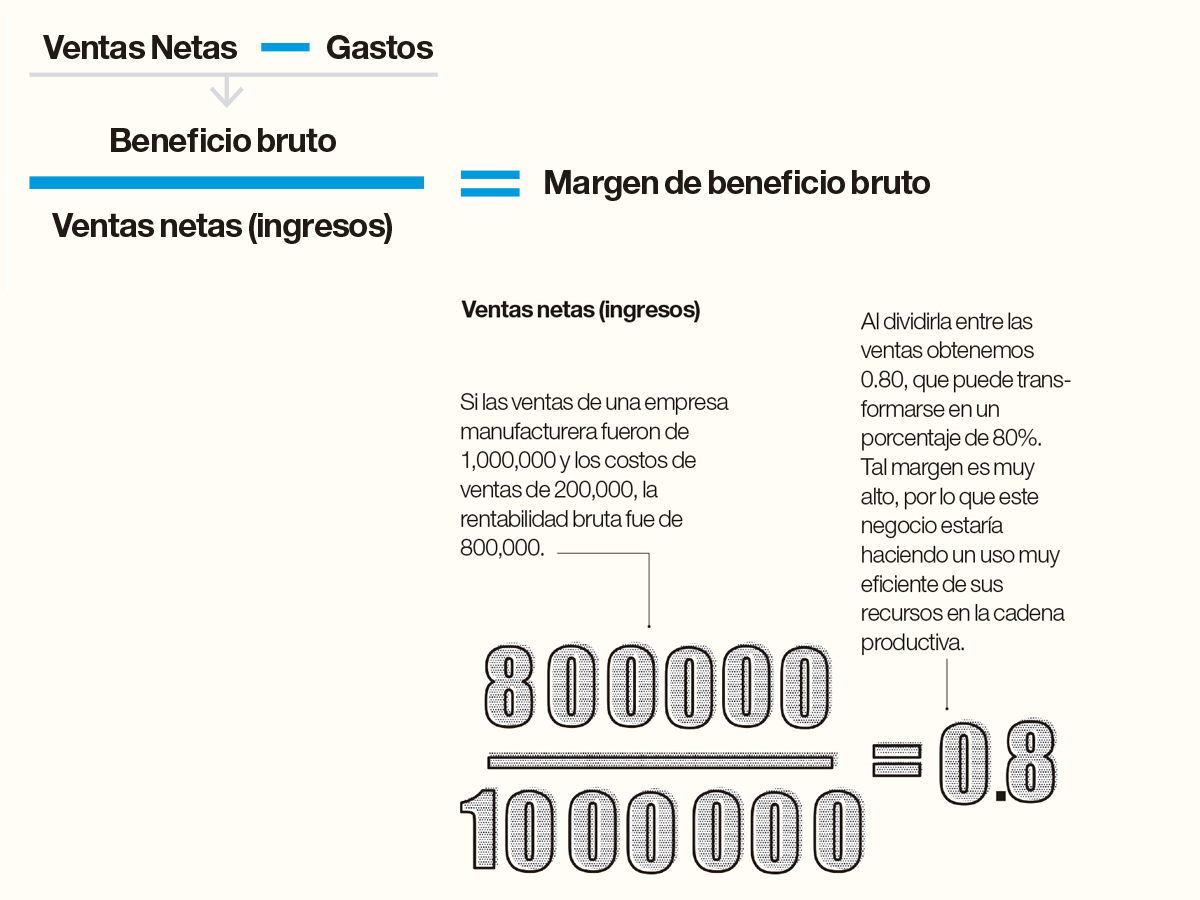

2.- Enfócate en la rentabilidad bruta

Los números brutos de los ingresos (o ventas) de una compañía en un periodo determinado no nos dicen mucho. Es información valiosa, sí, pero si tuvimos ganancias considerables, ¿cómo saber qué hicimos bien para replicarlo? O, en el caso contrario, ¿cómo saber qué corregir de nuestra estrategia? Para obtener esta información podemos hacer un análisis de márgenes (ganancias) mediante ratios de rentabilidad, como el margen bruto.

El dinero que ingrese a tu empresa por ventas no puede considerarse una ganancia propiamente dicha. Producir cuesta dinero, gastas en insumos, maquinaria, mano de obra. La rentabilidad bruta se obtiene restando los gastos directamente involucrados en la producción (llamados costos) al monto obtenido por las ventas propiamente dichas. Para obtener el margen, debes dividir la rentabilidad bruta entre las ventas.

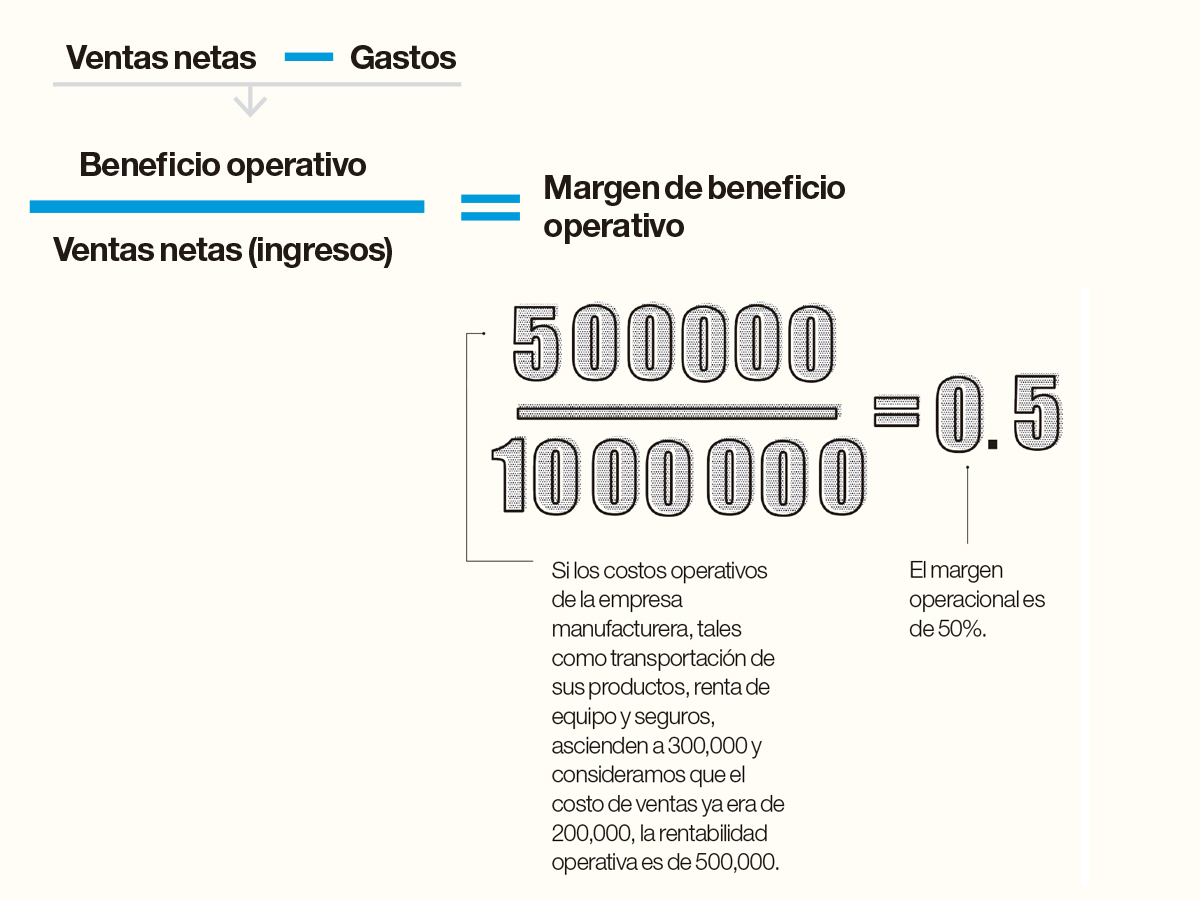

3.- Margen de rentabilidad operativa

Otro margen importante es el operacional. Es similar al margen bruto, que se obtiene restando los costos a las ventas. Sin embargo, el operacional es algo más sutil, pues para obtener la rentabilidad operativa además tienes que considerar otros gastos involucrados en tu negocio como rentas, seguros, transportación, utilidades, y amortización y depreciación de bienes. Es decir, te sirve para decisiones de mediano y largo plazo.

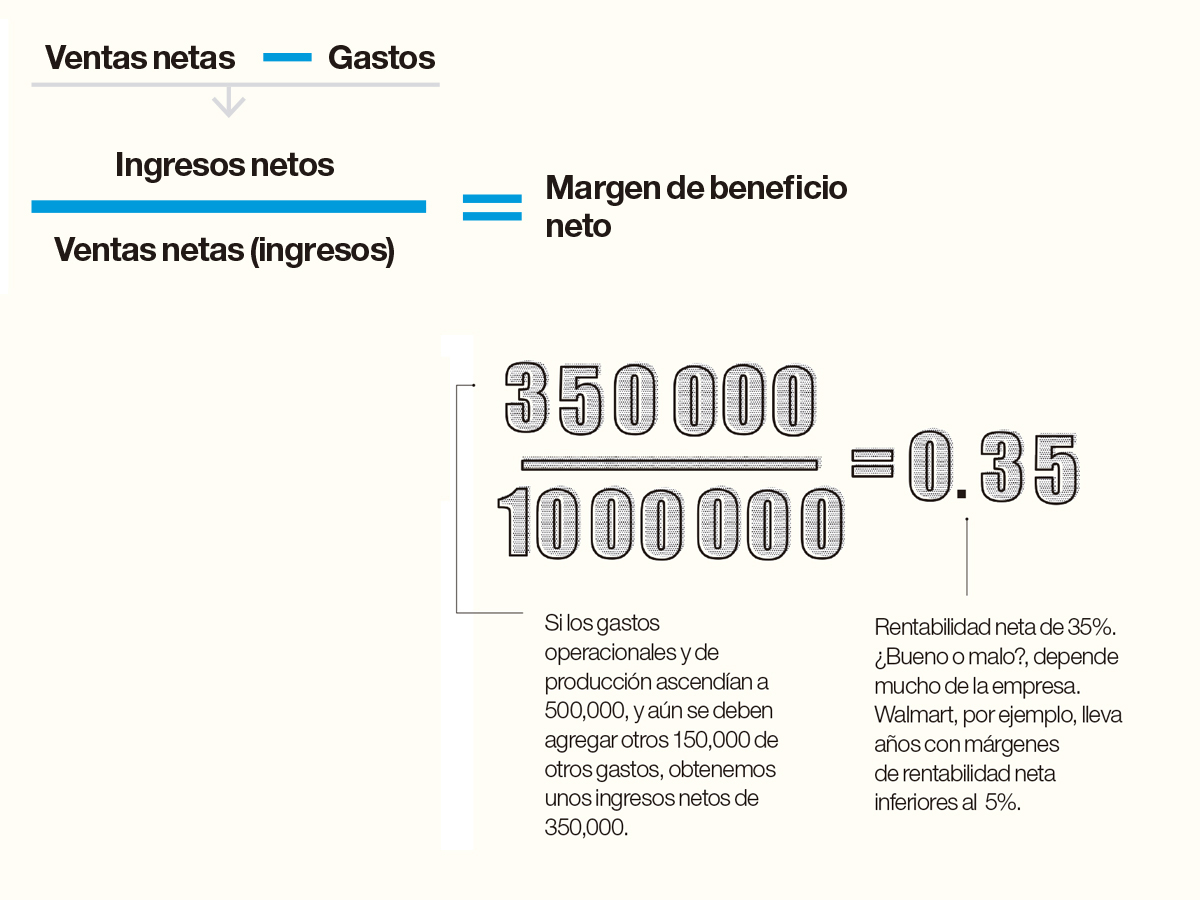

4 .- Margen de rentabilidad neta

Otra manera de analizar los márgenes que sigue la lógica anterior es considerar, además los costos de producción y los gastos operacionales, los impuestos. Así puedes ver el margen de ganancias netas de tu empresa, una vez que has considerado la totalidad también los impuestos. Para tomar decisiones sobre producción esto no es tan importante, pero sí para el pago de utilidades. El análisis corresponde al problema.